特种工程塑料是指综合性能较高,长期使用温度在150℃以上的一类工程塑料。国际上,特种工程塑料始源于20世纪60年代后期,从60年代问世的聚酰亚胺到80年代初的聚醚醚酮,欧美等国各大公司对特种工程塑料进行大量研究和开发,目前已形成十余种具有应用价值并实现产业化的品种,广泛应用于电子、汽车、航空航天、精密器械等高新技术行业。

部分特种工程塑料生产企业及进口情况

我国特种工程塑料起步于20世纪90年代中后期,与国外领先企业相比差异巨大,产业总体处于发展初期。特种工程塑料属于国家经济先导性产业,是高端制造的关键保证,在我国发展受到政府及各科研单位的高度重视,战略发展地位不断提升。但迄今未能形成较大规模。

一、国内特种工程塑料产品市场

01 | PI:进口依存度约25%,国内PI薄膜逐渐实现高端产品国产化替代

聚酰亚胺(以下简称PI)是分子主链中含有酰亚胺环(-CO-NH-CO-)的芳杂环高分子化合物,具备耐高温、耐低温、高强度、高模量、耐水解、耐辐射、耐腐蚀、高电绝缘、低介电常数等优异性能,被列为“21世纪最有希望的工程塑料之一”。

上游:二元酐及二元胺产品:薄膜、纤维、复合材料、工程塑料、泡沫等,

PI薄膜是最早实现商业化应用的PI产品。PI薄膜性能极佳,被称作我国发展高技术产业的三大瓶颈性关键高分子材料之一。根据用途,PI薄膜可分为以绝缘、耐热为目的的电工级PI薄膜和附有高挠性、低膨胀系数等性能要求的电子级PI薄膜。

电子级PI薄膜价格高昂,行业进入难度大,目前仍属于高技术壁垒行业,被称为“黄金薄膜”。全球70%的生产集中在美国、日本、韩国等国家。主要由美国杜邦、日本东丽、日本钟渊化学、日本宇部兴产、韩国SKC等企业垄断,产能集中度较高,企业规模多在2000~3000吨/年。我国PI薄膜行业起步晚,目前国内约有70家PI薄膜生产企业,产能规模多在百吨上下,主要应用于低端市场。随着我国对高端电子级PI薄膜需求的不断增加,国内企业开始向高性能PI薄膜市场进军。目前国内已具有规模以上电子级PI薄膜生产能力的企业有时代新材、丹邦科技、瑞华泰以及中国台湾地区的达迈科技、达胜科技等。2019年我国PI膜总产能达到1.6万吨/年,开工率约为60%,高端电子级PI薄膜产量不足千吨。从需求端来看,2016—2020年国内对PI薄膜的需求复合增速高达10%,2020年总需求量约为1.3万吨。目前我国电子级PI薄膜与电工级PI薄膜整体消费量相当,未来随着电子显示、柔性印刷电路(FPC)和导热石墨膜等电子级应用领域的快速增长,电子级PI薄膜消费量规模进一步增大,预计2023年将超过电工级PI薄膜。但高端电子级PI薄膜在设备、工艺及人才方面存在较高技术壁垒,目前发展进入瓶颈期,2020年我国PI薄膜进口依存度约25%。随着我国相关研发及技术人才的积累,叠加下游重点市场转移至大陆市场及相关政策的利好,我国PI薄膜发展将不断提速,逐步实现高端产品国产化替代。

02 | PPA:进口依存度约为70%,国内需求量保持8%以上增速

PPA兼具芳香族聚酰胺优异的性能和脂肪族聚酰胺良好的成型加工性,经过多年发展现已成为特种工程塑料中最主要的品种之一,被广泛应用于电子电器、汽车工业等领域。电子和汽车PPA的是主要消费市场,二者合计占总消费量的85%以上。上游:脂肪族二胺或二酸、芳香族二酸/二胺产品:PA4T、PA6T、PA9T、PA10T以及PA11T和PA12T等目前市场上常见的PPA品种有,以PA6T为主。由于均聚PA6T的熔点超过其分解温度,一般需要通过引入第三单体进行共聚改性以降低其树脂熔点。因此,PA6T主要是共聚物形式,如PA6T/66、PA6T/6I等。

据统计,国外PPA树脂总产能超过15万吨/年,发展相对成熟。主要生产企业有杜邦、帝斯曼DSM、艾曼斯、索尔维、巴斯夫、阿科玛以及日本三井化学、可乐丽。其中,帝斯曼作为全球唯一掌握丁二胺工业化方案的公司,独家生产PA4T等相关产品;可乐丽凭借壬二胺的特有技术,很长一段时间可乐丽是PA9T的唯一生产商,随着可乐丽PA9T专利的过期,巴斯夫也逐步推出PA9T相关产品,而其他国外企业均以生产PA6T产品为主。

我国PPA的产业化起步较晚,,全球主要产能和生产核心技术掌握在国外化工巨头手中。据统计,目前国内PPA树脂总产能约为1.6万吨/年,主要生产企业包括金发科技、江门德众泰、青岛三力以及浙江新和成,其中,金发科技是国内最大的PPA树脂生产企业,主要以生产PA10T为主。从需求端看,2016—2020年国内对PPA的需求增速超过10%,2020年需求量达到3.3万吨,但由于国内PPA产品竞争力不足,消费仍大量依赖进口,进口依存度超过70%。预计未来5年,中国对PPA的需求将保持8%以上的增速,至2025年国内PPA需求量将达到5万吨,电子行业的快速发展仍将是带动PPA需求增长的主要动力。

03 | LCP:进口依存度约为80%,国内消费量保持6%以上增速

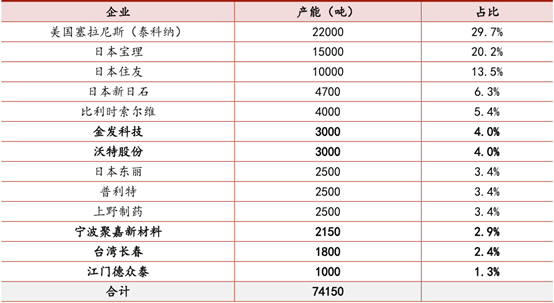

液晶聚合物(以下简称LCP)是一种主链上含有大量刚性苯环结构的芳香族聚酯类材料,具有低吸湿性,耐高温、耐辐射、耐水解、耐候性、耐腐蚀、天然阻燃性、低热膨胀率、高抗冲击性、高刚度以及吸振性能等特点。上游:芳香族聚酯类、芳香族酚、芳香族二酸产品:热致性液晶TLCP、溶致性液晶LLCP目前,全球液晶聚合物产能约为7.8万吨/年,集中分布在美国、日本和中国。其中,美国和日本企业约占全球总产能的80%左右,中国仅占20%左右。海外主要生产企业包括塞拉尼斯、宝理、住友、索尔维、东丽等,其中,塞拉尼斯和宝理各占美日产能的一半以上,行业集中度较高。我国进入LCP领域较晚,随着近年多个项目陆续投产,LCP产能快速增长,至2020年国内LCP产能达到1.8万吨/年。主要生产企业包括沃特股份、金发科技、普利特、聚嘉新材料,沃特股份为中国最大的LCP生产企业,总产能将达到8000吨/年,占全国总产能的45%左右。

从需求端看,2020年国内LCP需求量约为3万吨,受技术及产品质量因素影响,国内消费高度依赖进口,进口依存度约为80%。从消费结构看,电子电器是LCP最主要的消费领域,约占总消费量的80%左右,主要用于生产各类电子设备上的连接器,目前用于5G通讯领域的总消费量不足1000吨。受“新基建”的拉动,预计未来五年,LCP在5G通讯领域的消费增速将达到30%以上,至2025年消费量达到4000吨。总体来看,预计未来一段时间,受电子电器和汽车领域的需求拉动,LCP的总消费量仍将保持6%以上的增速,至2025年总消费量将超过4万吨。

04 | PEEK:进口依存度约为75%,国内需求增速高达15%~20%

聚醚醚酮(以下简称PEEK)是一种半结晶性、热塑性芳香族高分子材料,是聚芳醚酮(PAEK)系列聚合物中最主要的品种,具有柔韧性与优良的工艺性。

上游:4,4-二氟二苯甲酮、对苯二酚

产品:薄膜、纤维、涂料、碳纤维复合材料、玻璃纤维复合材料

PEEK最初由英国帝国化学工业(ICI)于20世纪70年代末开发。随后其PEEK业务被威格斯收购,目前,威格斯为全球最大的PEEK生产商,产能达约7000吨/年,约占全球总产能60%。全球第二、第三生产商分别为Solvay与Evonik。Solvay的PEEK产能达2500吨/年,主要供应苹果手机使用,Evonik产能约1250吨/年,主要出口欧洲等国家。我国PEEK技术开发起步较晚,国内PEEK行业代表性研发机构是吉林大学。我国PEEK产能主要集中在中研股份、浙江鹏孚隆与长春吉大特塑,占我国总产能的80%,其中中研股份产能达1000吨/年,居全国首位。未来五年我国PEEK产能将持续扩张,目前威格斯和兴福化工已宣布在盘锦建立合资企业,预计将建设1500吨/年PEEK产能。

|

公司名称 |

产能/(吨/年) |

|

|

威格斯Victrex |

7150+1500(在建) |

能够使用5000L反应釜进行PEEK聚合生产 |

|

索尔维Solvay |

2500 |

|

|

赢创Evonik |

1250 |

|

|

吉林省中研高分子材料股份有限公司 |

1000 |

能够使用5000L反应釜进行PEEK聚合生产 |

|

吉大特塑工程研究有限公司 |

500 |

|

|

浙江鹏孚隆新材料有限公司 |

200 |

|

|

山东浩然特塑股份有限公司 |

300 |

|

|

山东君昊高性能聚合物有限公司 |

2500(在建) |

|

从需求端看,2016-2020年国内对PEEK的需求增速高达20%,2020年需求量约为1450吨,产品的消费主要集中在电子、汽车、以及航空航天和军工等领域。一方面,电子信息技术近年发展迅速,电子元器件集成化、小型化的发展趋势为PEEK树脂的消费带来机遇;另一方面,PEEK材料优异的综合性能正符合交通运输行业轻量化需求。预计未来5年,中国对PEEK的需求仍将保持15%~20%的增速,至2025年国内PEEK需求量将达约3000吨。

二、发展现状分析

国内目前已经初步实现了PI、PPA、LCP、PEEK等品种的产业化,由于对特种工程塑料的研发起步较晚,与国外先进水平相比差距较大,产业整体仍处于发展初期,行业内拥有话语权的国内企业极少。主要源自两方面原因:01 | 国内原始技术积累薄弱,普遍存在产品批次稳定性差等问题,关键核心产品高度依赖进口;02 | 国内下游需求相对滞后,限制上游材料产业发展,高端应用需求落后于国外发达国家。

三、发展机遇

从政策上看,特种工程塑料为国民经济发展、高端制造业升级和国防工业建设提供关键保障,是国家战略性新兴产业中的关键性产品,为推动其产业化进程,国家发布了一系列利好政策。《新材料产业发展指南》中将工程塑料作为先进基础材料重点,旨在提高材料国际竞争力;《重点新材料首批次应用示范指导名录》、《战略性新兴产业分类》等产业政策也持续鼓励特种工程塑料的应用和发展。从需求端看,全球对特种工程塑料的需求正在逐年稳步增加,尤其是国内市场需求增长迅速,发展前景可观。随着国内新能源汽车、5G通讯技术以及“两新一重”(新型基础设施建设,新型城镇化建设,交通、水利等重大工程建设)等产业的发展,必将带动对高性能材料需求的增长。

免责声明:本图文、资料来源于网络,转载的目的在于传递更多信息及分享,并不代表本网站赞同其观点和对其真实性负责,也不构成其他建议。仅供交流,不为其版权负责。如涉及侵权,请及时与我们取得联系: zpia2008@163.com。